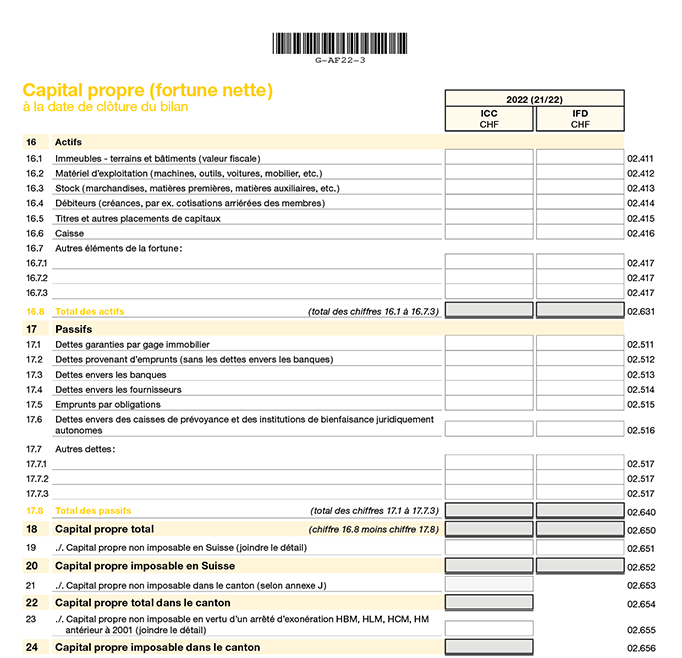

Capital propre

Le capital propre fiscalement déterminant correspond à la fortune nette déterminée conformément aux dispositions applicables aux personnes physiques. L’état de la fortune et l’évaluation de la fortune se déterminent selon les conditions existant à la fin de l’exercice commercial (période fiscale).

La fortune grevée d’un usufruit doit être déclarée par l’usufruitier.

16. Actifs

16.1 Immeubles - terrains et bâtiments (valeur fiscale)

Reportez le montant cumulé des valeurs fiscales des immeubles sis à Genève, en Suisse et à l’étranger ressortant de l’annexe F (chiffre 1).

16.2 Matériel d’exploitation (machines, outils, voitures, mobilier, etc.)

La valeur fiscale du matériel d’exploitation correspond à la valeur vénale.

16.3 Stock (marchandises, matières premières, matières auxiliaires, etc.)

Pour les stocks, la valeur imposable est en principe le prix d’acquisition ou de revient, ou la valeur marchande si elle est inférieure. Pour les marchandises commerciales, un abattement approprié est admis en raison des risques de pertes ou de moins-values (en règle générale jusqu’à un tiers), à condition qu’il ait été comptabilisé.

16.4 Débiteurs (créances, par ex. cotisations arriérées des membres)

Les créances sur débiteurs (arriérés) sont ordinairement inscrites pour leur montant entier. S’il s’agit de créances litigieuses ou dont le recouvrement n’est pas sûr, il est cependant possible d’en tenir compte de façon appropriée (provision).

16.5 Titres et autres placements de capitaux

Les titres et autres placements de capitaux sont inscrits, en principe, à leur valeur vénale. En règle générale, pour les titres cotés, le cours de clôture de décembre 2022 est considéré comme valeur vénale.

En pratique toutefois, par simplification administrative, pour les associations / fondations qui tiennent une comptabilité en partie double, il est possible de prendre en considération la valeur pour l’impôt sur le bénéfice (valeur comptable plus réserves latentes imposées) dans la mesure où la différence entre cette valeur et la valeur vénale n’est pas significative.

16.7 Autres éléments de la fortune

Les autres éléments de la fortune sont inscrits à leur valeur vénale.

17. Passifs

Ne doivent être indiquées que les dettes (y compris les provisions) qui existaient effectivement à la fin de l’exercice commercial (période fiscale). Ne sont pas des dettes les éléments purement comptables du passif qui ne reposent pas sur un rapport de créancier à débiteur (par exemple fonds de réserve, éléments ayant un caractère de réserve qui sont compris dans la rubrique « créanciers», etc.).

19. Capital propre non imposable en Suisse

En cas d’assujettissement partiel en Suisse, procédez à une répartition internationale du capital propre total (joindre le détail). Pour les établissements stables, cette répartition a lieu sur la base des comptes de ces établissements qui doivent être joints à la déclaration d’impôt.

21. Capital propre non imposable dans le canton

En cas d’assujettissement partiel dans le canton de Genève, procédez à une répartition intercantonale du capital propre imposable en Suisse (annexe J).

23. Capital propre non imposable selon un arrêté d’exonération HBM, HLM, HCM, HM antérieur à 2001

Si votre association/fondation bénéficie d’un arrêté d’exonération HBM, HLM, HCM ou HM antérieur à 2001, reportez la part du capital propre total dans le canton non imposable en vertu de cet arrêté (joindre le détail).

25. Réduction de l’impôt

25.1 Part du capital propre imposable dans le canton bénéficiant de la réduction de la charge fiscale au sens des dispositions de l’article 24A LGL

Si votre association/fondation bénéficie d’une réduction de sa charge fiscale au sens de l’article 24A LGL, indiquez la part du capital propre imposable dans le canton bénéficiant de cette réduction (joindre le détail).

26. Exonération de l’impôt

26.1 | Part du capital propre imposable exonérée de l’impôt au sens des dispositions de l’article 9 ou 10 LIPM

Si votre association/fondation bénéficie d’une décision ou d’un arrêté d’exonération au sens de l’article 9 ou 10 LIPM, indiquez la part du capital propre imposable dans le canton bénéficiant de cette exonération.