Détails

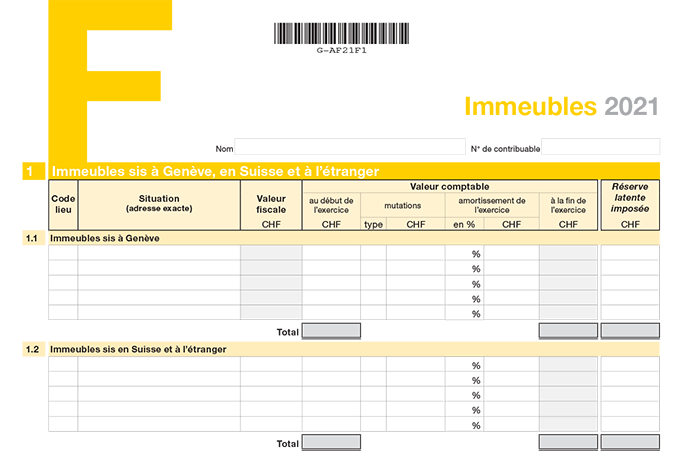

1. Immeubles sis à Genève, en Suisse ou à l’étranger

Pour chaque immeuble sis à Genève, en Suisse et à l’étranger, indiquez les informations suivantes :

Code lieu

Selon la liste des codes communes, cantons et pays.

Situation (adresse exacte)

Nom de la rue et numéro.

Valeur fiscale

1.1 Déterminée au point 3 de l’annexe F.

1.2 Valeur fiscale déterminée par le canton ou le pays de situation de l’immeuble.

Valeur comptable

|

au début de l’exercice |

Valeur ressortant du bilan de l’exercice commercial précédent. |

|

mutations type |

A = Achat R = Réévaluation |

|

mutations CHF |

Montant de la mutation. |

|

amortissement de l’exercice en % |

Taux d’amortissement appliqué. |

|

amortissement de l’exercice en CHF |

Montant de l’amortissement de l’exercice. |

|

à la fin de l’exercice |

Valeur ressortant du bilan de l’exercice commercial. |

Réserve latente imposée

Montant total de la réserve latente imposée à la fin de l’exercice.

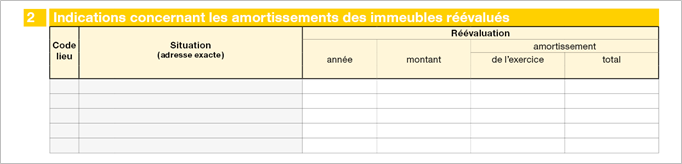

2. Indications concernant les amortissements des immeubles réévalués

Pour chaque immeuble réévalué au cours de la période fiscale 2021 ou au cours d’une période fiscale précédente, indiquez les informations suivantes :

Code lieu

Selon la liste des codes communes, cantons ou pays.

Situation (adresse exacte)

Nom de la rue et numéro.

Réévaluation

|

année |

Période fiscale au cours de laquelle la réévaluation a eu lieu. |

|

montant |

Montant de la réévaluation. |

|

amortissement de l’exercice |

Montant de la réévaluation amorti durant l’exercice. |

|

amortissement total |

Montant total de l’amortissement de la réévaluation. |

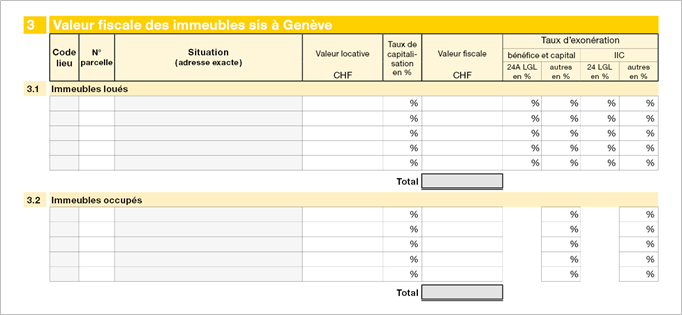

3. Valeur fiscale des immeubles sis à Genève

Les immeubles sont évalués en fonction de leur nature et de leur destination.

La valeur fiscale des immeubles résulte des estimations faites conformément à l’article 50 LIPP sans la diminution fixée à la lettre e de cet article. Cette estimation est faite au 31 décembre de l’année civile incluse dans la période fiscale.

Immeubles locatifs

La valeur fiscale des immeubles locatifs est calculée en capitalisant l’état locatif annuel aux taux fixés chaque année par le Conseil d’Etat.

|

|

Si l’exercice commercial de votre association/fondation ne coïncide pas avec l’année civile (par exemple du 1er juillet 2020 au 30 juin 2021), les taux de capitalisation des immeubles locatifs à utiliser sont ceux valables au 31 décembre 2020, soit :

Si l’exercice commercial de votre association/fondation coïncide avec l’année civile, les taux de capitalisation des immeubles locatifs à utiliser sont ceux valables au 31 décembre 2021. Ces taux n’étaient pas encore fixés lors de la réalisation de ce guide. Dès qu’ils le seront, ceux-ci seront insérés dans le règlement d’application de la loi sur l’imposition des personnes physiques (RIPP) (disponible sur Internet silgeneve.ch – RSG D 3 08.01). |

L’état locatif annuel se détermine d’après les loyers effectivement obtenus des locaux loués et des loyers qui pourraient théoriquement être obtenus si les locaux concernés étaient effectivement loués, y compris ceux occupés par le propriétaire. L’état locatif d’un immeuble subventionné doit en outre intégrer les subventions.

Il appartient à votre association/fondation d’établir et de remettre, en annexe à sa déclaration 2021, un état locatif pour chaque immeuble détenu.

Du fait de la coexistence de plusieurs taux de capitalisation, les états locatifs doivent impérativement préciser l’usage respectif de tous les locaux (logement, commerce, bureaux, etc.). En cas d’utilisation mixte d’un immeuble, un seul taux de capitalisation est appliqué, en vertu du principe de prépondérance.

Pour tout renseignement au sujet de l’état locatif, vous pouvez prendre contact avec le service immobilier (voir contacts).

Autres immeubles

Les autres immeubles, notamment les immeubles servant exclusivement et directement à l’exploitation d’un commerce ou d’une industrie, les terrains improductifs, les villas et les immeubles en copropriété par étage, sont estimés en tenant compte de différents critères (valeur actuelle des constructions, coût de construction, etc.).

Si vous ne connaissez pas la valeur fiscale estimée de votre immeuble, vous pouvez prendre contact avec le service immobilier qui vous la communiquera.

Nouvelles constructions

Conformément à l’article 51 LIPP, tout propriétaire qui fait construire un bâtiment nouveau ou qui, par des travaux quelconques, augmente la valeur d’un bâtiment ou d’une propriété, est tenu de faire au département, dans les 12 mois qui suivent l’achèvement de la construction ou des travaux, une déclaration indiquant la nature, l’importance et la valeur des modifications ou des nouvelles constructions. Le coût de ces constructions et travaux est intégré à la valeur fiscale.

Vous pouvez prendre contact avec le service immobilier afin d’obtenir le formulaire de déclaration des nouvelles constructions.

3.1 Immeubles loués et 3.2 Immeubles occupés

Indiquez les informations suivantes en fonction du type d’immeuble (locatif ou autre) dans les rubriques « immeubles loués » et « immeubles occupés ».

Si un immeuble est à la fois loué et occupé, répartissez les parts correspondantes dans les rubriques y relatives en fonction d’une clé de répartition adéquate (valeur locative, m2, autre).

Immeubles locatifs (loués ou occupés)

Code lieu

Selon la liste des codes communes.

N° Parcelle

Numéro de commune et numéro de parcelle. Ces informations sont disponibles auprès du Registre foncier : www.ge.ch/consulter-registre-foncier.

Situation (adresse exacte)

Nom de la rue et numéro.

Valeur locative

Valeur locative ressortant de l’état locatif.

Si un même immeuble a plusieurs états locatifs, indiquez la valeur locative ressortant de chaque état locatif sur autant de lignes qu’il y a d’états locatifs.

Taux de capitalisation

Selon la liste des taux de capitalisation du règlement d’application de la RIPP (voir explications au point 3 ci-avant).

Valeur fiscale

Valeur locative capitalisée au taux de capitalisation déterminé ci-avant.

|

Exemple |

|

Valeur locative imposable CHF 100’000 Taux de capitalisation 4.05% Valeur fiscale imposable : CHF 100’000 /4.05% = CHF 2’469’136 |

Taux d'exonération

|

Bénéfice et capital |

|

|

24A LGL |

Si votre immeuble est au bénéfice d’un arrêté au sens des dispositions de l’article 24A LGL, octroyé par le Conseil d’Etat dès 2001, indiquez le pourcentage de réduction de la charge fiscale (impôts cantonaux et communaux sur le bénéfice et le capital). |

|

autres |

Si votre immeuble est au bénéfice d’un arrêté d’exonération HBM, HLM, HCM ou HM, octroyé par le Conseil d’Etat avant l’année 2001, indiquez le pourcentage d’exonération des impôts cantonaux et communaux sur le bénéfice et le capital afférents à l’immeuble. Si votre association/fondation est exonérée de l’impôt au sens de l’article 9 ou 10 LIPM ou bénéficie d’une exonération faisant l’objet d’une loi spéciale, indiquez le pourcentage d’exonération des impôts cantonaux et communaux sur le bénéfice et le capital. |

|

Impôt immobilier complémentaire (IIC) |

|

|

24 LGL |

Si votre immeuble est au bénéfice d’un arrêté d’exonération HBM, HLM ou HM au sens des dispositions de l’article 24 LGL, octroyé par le Conseil d’Etat dès 2001, indiquez le pourcentage d’exonération de l’impôt immobilier complémentaire. |

|

autres |

Si votre immeuble est au bénéfice d’un arrêté d’exonération HBM, HLM, HCM ou HM, octroyé par le Conseil d’Etat avant l’année 2001, de l’article 78 LCP (sociétés coopératives d’habitation ou immeubles répondant à un standard de haute ou très haute performance) ou d’une exonération faisant l’objet d’une loi spéciale, indiquez le pourcentage d’exonération de l’impôt immobilier complémentaire. |

Code lieu

Selon la liste des codes communes.

N° Parcelle

Numéro de commune et numéro de parcelle.

Situation (adresse exacte)

Nom de la rue et numéro.

Valeur fiscale

Valeur fiscale estimée.

Taux d’exonération

|

Bénéfice et capital |

Si votre association/fondation est exonérée de l’impôt au sens de l’article 9 ou 10 LIPM ou bénéficie d’une exonération faisant l’objet d’une loi spéciale, indiquez le pourcentage d’exonération des impôts cantonaux et communaux sur le bénéfice et le capital. |

|

Impôt immobilier complémentaire (IIC) |

Si votre immeuble est au bénéfice d’une exonération faisant l’objet d’une loi spéciale, indiquez le pourcentage d’exonération de l’impôt immobilier complémentaire. |