Détails

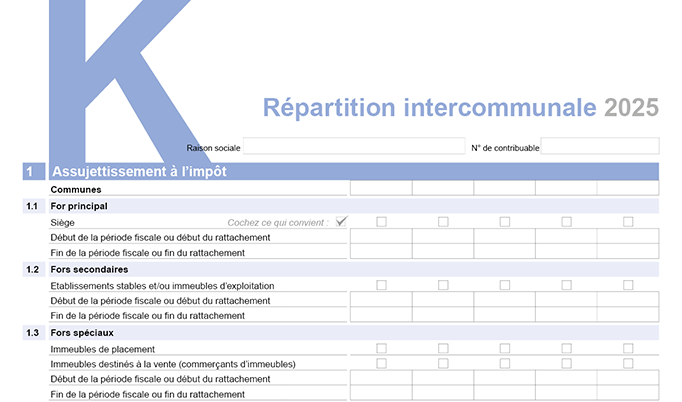

1. Assujettissement à l’impôt

Veuillez vous référer aux explications données dans le chapitre consacré à l’annexe J / Répartition intercantonale (chiffre 1 de l'annexe J).

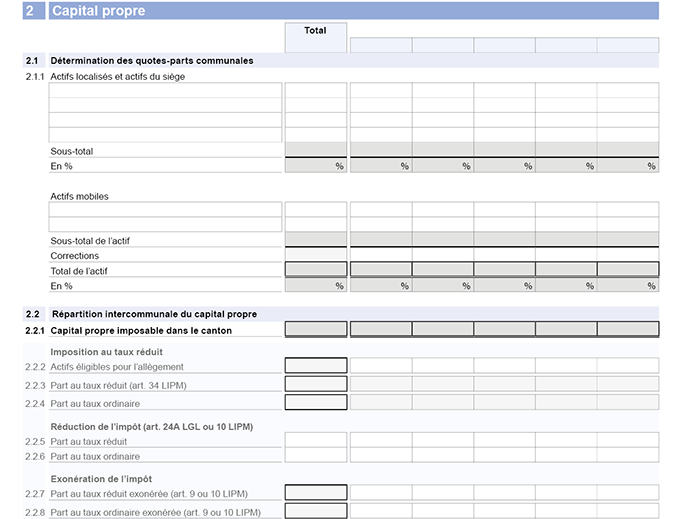

2. Capital propre

2.1 Détermination des quotes-parts communales

Veuillez vous référer aux explications données dans le chapitre consacré à l’annexe J / Répartition intercantonale (chiffre 2.1 de l'annexe J).

2.2 Répartition intercommunale du capital propre

2.2.1 Capital propre imposable dans le canton

Reportez le capital propre imposable dans le canton (chiffre 30 de la déclaration) et appliquez les pourcentages des quotes-parts communales (chiffre 2.1.5).

2.2.2 Actifs éligibles pour l'allègement

Attribuez les droits de participations, les brevets et droits comparables et les prêts consentis à des sociétés du groupe (y. c. les filiales) à la valeur déterminante pour l'impôt sur le bénéfice aux différents fors d'imposition. Le total doit correspondre au chiffre 29.1 de la déclaration ou, en cas de répartition intercantonale, au montant attribué au canton de Genève figurant sous chiffre 2.2.2 de l'annexe J.

2.2.3 Part au taux réduit (art. 34 LIPM)

Dans la colonne "Total", reportez le montant du chiffre 29.3 de la déclaration.

Répartissez ensuite ce montant entre les différentes communes proportionnellement aux montants figurant sous chiffre 2.2.2.

2.2.4 Part au taux ordinaire

La part du capital propre imposable au taux ordinaire correspond à la différence entre le capital propre total imposable dans le canton (chiffre 2.2.1) et la part imposable au taux réduit (chiffre 2.2.3). Le total doit correspondre au chiffre 29.4 de la déclaration.

2.2.5 Part au taux réduit

Si votre société bénéficie d’une réduction de sa charge fiscale au sens de l’article 24A LGL, indiquez la part du capital propre imposable dans le canton bénéficiant de cette réduction (joindre le détail du calcul) répartie entre les différentes communes.

Reportez le total sous chiffre 30.1 de la déclaration (part du capital propre imposable dans le canton bénéficiant de la réduction de la charge fiscale au sens des dispositions des articles 24A LGL ou 10 LIPM).

2.2.6 Part au taux ordinaire

Si votre société bénéficie d’une réduction de sa charge fiscale au sens de l’article 24A LGL, indiquez la part du capital propre imposable dans le canton bénéficiant de cette réduction (joindre le détail du calcul) répartie entre les différentes communes.

Reportez le total sous chiffre 30.1 de la déclaration (part du capital propre imposable dans le canton bénéficiant de la réduction de la charge fiscale au sens des dispositions de l’article 24A LGL ou 10 LIPM).

2.2.7 Part au taux réduit exonérée (art. 9 ou 10 LIPM)

Si votre société bénéficie d'une imposition au taux réduit au sens des dispositions de l’article 34 LIPM ainsi que d’une décision ou d’un arrêté d’exonération au sens de l’article 9 ou 10 LIPM, indiquez la part du capital propre imposable dans le canton au taux réduit bénéficiant de cette exonération répartie entre les différentes communes.

Reportez le total sous chiffre 31.1 de la déclaration (part du capital propre imposable au taux réduit exonérée de l’impôt au sens des dispositions de l’article 9 ou 10 LIPM).

2.2.8 Part au taux ordinaire exonérée (art. 9 ou 10 LIPM)

Si votre société bénéficie d'une imposition au taux réduit au sens des dispositions de l’article 34 LIPM ainsi que d’une décision ou d’un arrêté d’exonération au sens de l’article 9 ou 10 LIPM, indiquez la part du capital propre imposable dans le canton au taux ordinaire bénéficiant de cette exonération répartie entre les différentes communes.

Reportez le total sous chiffre 31.2 de la déclaration (part du capital propre imposable au taux ordinaire exonérée de l’impôt au sens des dispositions de l’article 9 ou 10 LIPM).

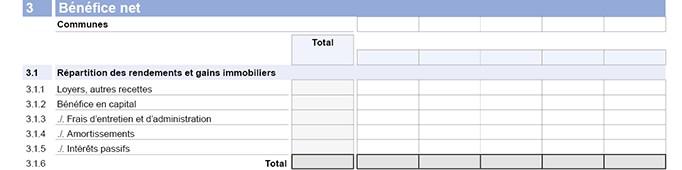

3. Bénéfice net

3.1 Répartition des rendements et gains immobiliers

Veuillez vous référer aux explications données dans le chapitre consacré à l’annexe J / Répartition intercantonale (chiffre 3.1 de l'annexe J).

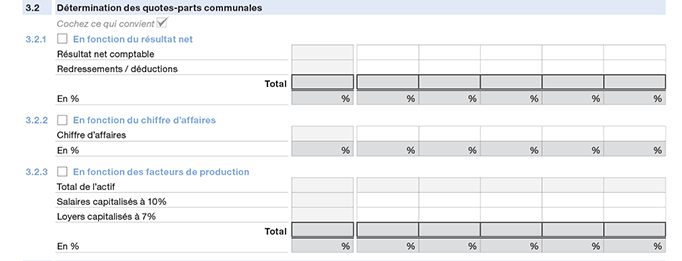

3.2 Détermination des quotes-parts communales

Veuillez vous référer aux explications données dans le chapitre consacré à l’annexe J / Répartition intercantonale (chiffre 3.2 de l'annexe J).

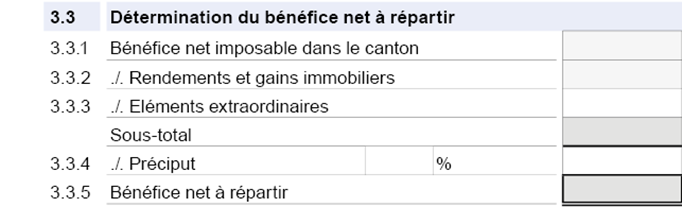

3.3 Détermination du bénéfice net à répartir

Veuillez vous référer aux explications données dans le chapitre consacré à l’annexe J / Répartition intercantonale (chiffre 3.3 de l'annexe J), à l’exception du point suivant.

3.3.1 Bénéfice net imposable dans le canton

Reportez le bénéfice net imposable dans le canton (chiffre 14 de la déclaration). Veuillez noter que sur le plan intercommunal, par mesure de simplification, le bénéfice net est réparti après les réductions RFFA.

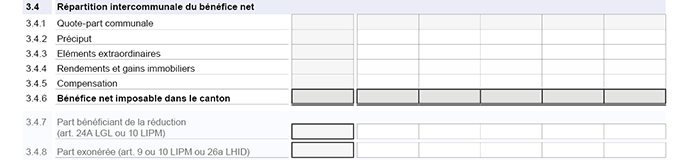

3.4 Répartition intercommunale du bénéfice net

Veuillez vous référer aux explications données dans le chapitre consacré à l’annexe J / Répartition intercantonale (chiffre 3.4 de l'annexe J), à l’exception des points suivants.

3.4.7 Part bénéficiant de la réduction (art. 24A LGL ou 10 LIPM)

Si votre société bénéficie d’une réduction de sa charge fiscale au sens de l’article 24A LGL, indiquez la part du bénéfice net imposable dans le canton bénéficiant de cette réduction (joindre le détail du calcul) répartie entre les différentes communes.

Reportez le total sous chiffre 14.2 de la déclaration (part du bénéfice net imposable dans le canton bénéficiant de la réduction de la charge fiscale au sens des dispositions des articles 24A LGL ou 10 LIPM).

3.4.8 Part exonérée selon l’art. 9 ou 10 LIPM ou 26a LHID

Si votre société bénéficie d’une décision ou d’un arrêté d’exonération au sens de l’article 9 ou 10 LIPM ou 26a LHID, indiquez la part du bénéfice net imposable dans le canton bénéficiant de cette exonération répartie entre les différentes communes.

Reportez le total sous chiffre 16.1 de la déclaration (part du bénéfice net imposable dans le canton exonérée de l’impôt au sens des dispositions de l’article 9 ou 10 LIPM ou 26a LHID).