Détails

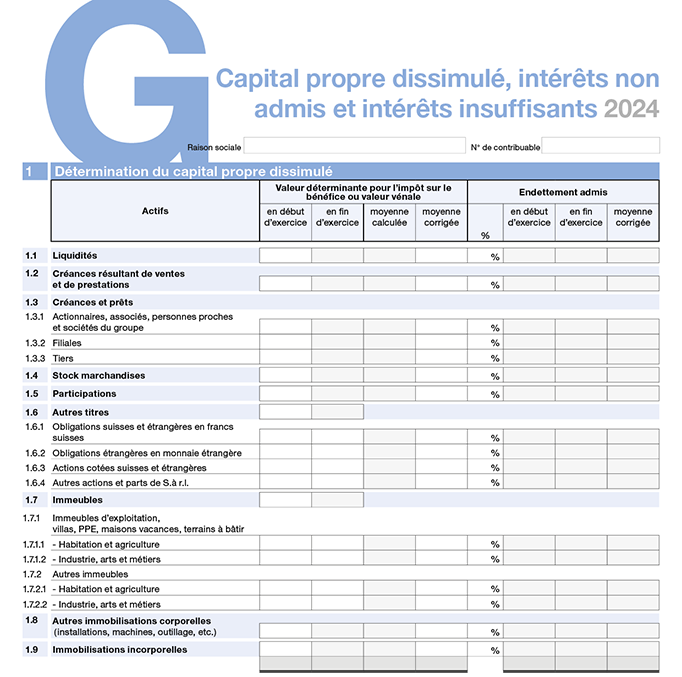

1. Détermination du capital propre dissimulé

Valeur déterminante pour l’impôt sur le bénéfice ou valeur vénale

Pour déterminer le capital propre dissimulé, il faut partir en règle générale de la valeur vénale des actifs.

La valeur pour l’impôt sur le bénéfice des actifs est en principe déterminante, à moins que des valeurs vénales plus élevées puissent être démontrées. La valeur pour l’impôt sur le bénéfice d’un actif correspond à sa valeur comptable nette, plus la réserve latente imposée à la fin de l’exercice.

Valeurs en début et fin d’exercice

Les commentaires ci-dessous se réfèrent aux diverses annexes de la déclaration et aux valeurs qui y sont mentionnées (c’est-à-dire en fin d’exercice). Reportez les données correspondantes pour les valeurs en début d’exercice.

Moyenne corrigée

Si la moyenne arithmétique (moyenne calculée) du poste d’actif concerné entre le début et la fin de l’exercice n’est pas cohérente, notamment lorsque ce poste a subi des variations importantes durant l’exercice commercial, il convient de déterminer une moyenne pondérée et de l’indiquer dans la colonne "moyenne corrigée". Un calcul annexe justifiant cette correction doit être joint à la déclaration.

Endettement admis

En règle générale, notre administration considère qu’une société peut obtenir, par ses propres moyens, des fonds étrangers à concurrence des pourcentages indiqués dans l’annexe G, calculés sur la valeur vénale de ses actifs. Ces pourcentages ressortent de la circulaire n° 6 du 6 juin 1997 de l’AFC.

Pour les sociétés financières, dont la définition ne ressort pas clairement de la circulaire n° 6 du 6 juin 1997 de l’AFC, la règle générale qui consistait à appliquer un facteur de 6 / 7 (soit 85.714%) sur la totalité des actifs n’est plus appliquée depuis la période fiscale 2006. Cet abandon se justifie par le faible écart existant entre le facteur 6 / 7 (85.714%) et les différents pourcentages ressortant de la circulaire n° 6 du 6 juin 1997 de l’AFC.

1.1 Liquidités

Reportez la valeur comptable nette des liquidités de l’annexe A (chiffre 1.1).

1.2 Créances résultant de ventes et de prestations

Reportez la valeur pour l’impôt sur le bénéfice des créances résultant de ventes et de prestations de l’annexe D (chiffre 2), en ajoutant les provisions admises forfaitairement sur les débiteurs suisses (maximum 5%) et les débiteurs étrangers (maximum 10%).

1.3 Créances et prêts

Reportez la valeur pour l’impôt sur le bénéfice des créances et prêts de l’annexe A (chiffre 1.2).

1.4 Stock marchandises

Reportez la valeur pour l’impôt sur le bénéfice du stock de marchandises de l’annexe D (chiffre 1), en ajoutant la sous-estimation admise forfaitairement (maximum 1/3).

1.5 Participations

Reportez la valeur pour l’impôt sur le bénéfice ou la valeur fiscale, si elle est plus élevée, des participations représentant au moins 10 % du capital-actions ou du capital social d’autres sociétés ou procurant un droit sur au moins 10% du bénéfice et des réserves d’autres sociétés et des autres participations et actions d’au moins CHF 1 million de valeur vénale de l’annexe A (chiffres 2.1 et 2.2).

1.6 Autres titres

Reportez la valeur pour l’impôt sur le bénéfice ou la valeur fiscale, si elle est plus élevée, des autres titres de l’annexe A (chiffre 2.3). Détaillez ensuite le total de la valeur des autres titres en quatre catégories:

- obligations suisses et étrangères en francs suisses;

- obligations étrangères en monnaie étrangère;

- actions cotées suisses et étrangères;

- autres actions et parts de S.à r.l.

1.7 Immeubles

Reportez la valeur pour l’impôt sur le bénéfice ou la valeur fiscale, si elle est plus élevée, des immeubles de l’annexe F (chiffre 1). Détaillez ensuite le total de la valeur des immeubles dans les deux catégories et deux sous-catégories suivantes.

1.7.1 Immeubles d’exploitation, villas, propriétés par étages (PPE), maisons de vacances et terrains à bâtir

1.7.1.1 Indiquez les immeubles abritant des locaux d'exploitation, les villas, les parts de PPE, les maisons de vacances et les terrains à bâtir qui servent à l'habitation ou à l'agriculture.

1.7.1.2 Indiquez les immeubles abritant des locaux d'exploitation, les villas, les parts de PPE, les maisons de vacances et les terrains à bâtir qui servent à l'industrie, aux arts ou à des métiers.

1.7.2 Autres immeubles

1.7.2.1 Indiquez les autres immeubles qui servent à l'habitation ou à l'agriculture.

1.7.2.2 Indiquez les autres immeubles qui servent à l'industrie, aux arts ou à des métiers.

1.8 Autres immobilisations corporelles

Reportez la valeur pour l’impôt sur le bénéfice des autres immobilisations corporelles de l’annexe E (chiffre 1.1).

1.9 Immobilisations incorporelles

Reportez la valeur pour l’impôt sur le bénéfice des immobilisations incorporelles de l’annexe E (chiffres 1.2 et 1.3).

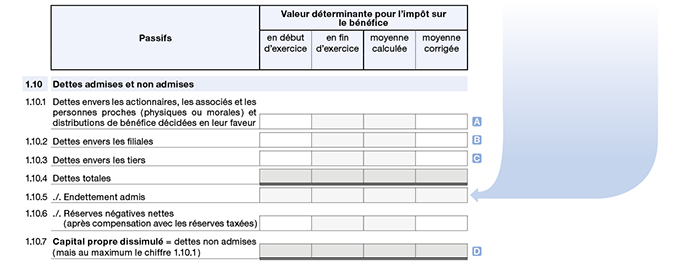

1.10 Dettes admises et non admises

1.10.1 Dettes envers les actionnaires, les associés et les personnes proches (physiques ou morales) et distributions de bénéfices décidées en leur faveur

Reportez la valeur pour l’impôt sur le bénéfice des dettes envers les actionnaires, les associés et les personnes proches de l’annexe B (chiffres 1.1.1 et 1.2.1).

Ajoutez la valeur pour l’impôt sur le bénéfice des dettes envers les tiers garanties par les actionnaires, les associés et les personnes proches de l’annexe B (chiffres 1.1.3 et 1.2.3).

Ajoutez enfin le montant des distributions de bénéfice décidées en faveur des actionnaires et des associés (chiffres 17.4 et 17.5 de la déclaration).

1.10.2 Dettes envers les filiales

Reportez la valeur pour l’impôt sur le bénéfice des dettes envers les filiales de l’annexe B (chiffres 1.1.2 et 1.2.2).

1.10.3 Dettes envers les tiers

Reportez la valeur pour l’impôt sur le bénéfice des dettes envers les tiers de l’annexe B (chiffres 1.1.3 et 1.2.3).

Les dettes envers les tiers garanties par les actionnaires, les associés et les personnes proches sont assimilées à des dettes envers les actionnaires, les associés et les personnes proches. Ces dettes ne doivent en conséquence pas être incluses dans cette rubrique, mais sous chiffre 1.10.1.

Ajoutez la valeur pour l’impôt sur le bénéfice des provisions pour risques et charges (valeur comptable moins réserve latente imposée à la fin de l’exercice) de l’annexe B (chiffre 2).

Ajoutez enfin le montant des distributions de bénéfice décidées en faveur des tiers (chiffres 17.8 et 17.9 de la déclaration).

1.10.6 Réserves négatives nettes

Reportez les réserves négatives apparentes (par exemple report à nouveau négatif) et latentes (par exemple amortissement forcé fiscalement) de la déclaration (chiffres 20 et 21). N’indiquez aucun montant si les réserves taxées (chiffres 19 à 22 de la déclaration) sont supérieures aux réserves négatives.

1.10.7 Capital propre dissimulé

Si les dettes totales sont supérieures à l’endettement admis et aux réserves négatives nettes, il faut reconnaître l’existence de capital propre dissimulé, mais au maximum à concurrence des dettes envers les actionnaires, les associés et les personnes proches (physiques ou morales).

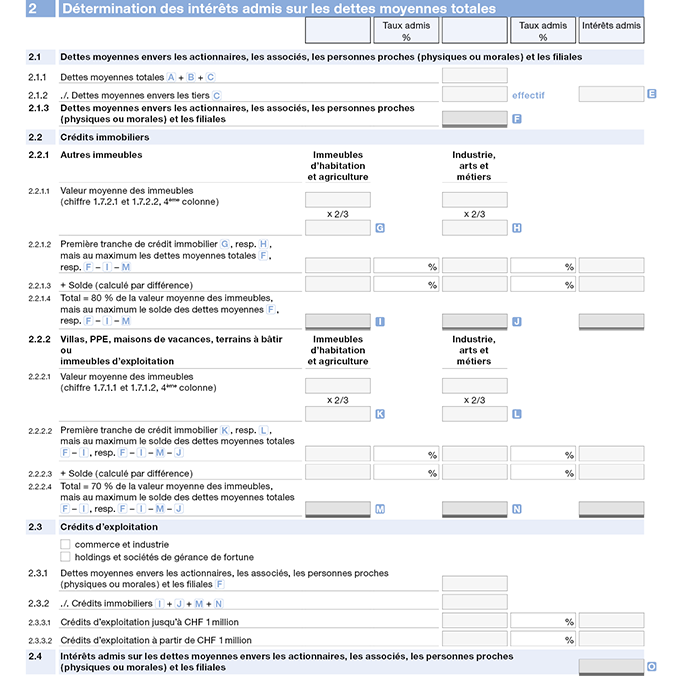

2. Détermination des intérêts admis sur les dettes moyennes totales

2.1 Dettes moyennes envers les actionnaires, les associés, les personnes proches (physiques ou morales) et les filiales

2.1.1 Reportez les dettes moyennes totales (chiffre 1.10.4 de l'annexe G).

2.1.2 Indiquez les dettes moyennes envers les tiers (chiffre 1.10.3 de l'annexe G) et indiquez les intérêts comptabilisés sur ces dettes (dernière colonne du chiffre 1.2.3 de l'annexe B).

2.1.3 Indiquez le résultat de la différence entre les montants des chiffres 2.1.1 et 2.1.2.

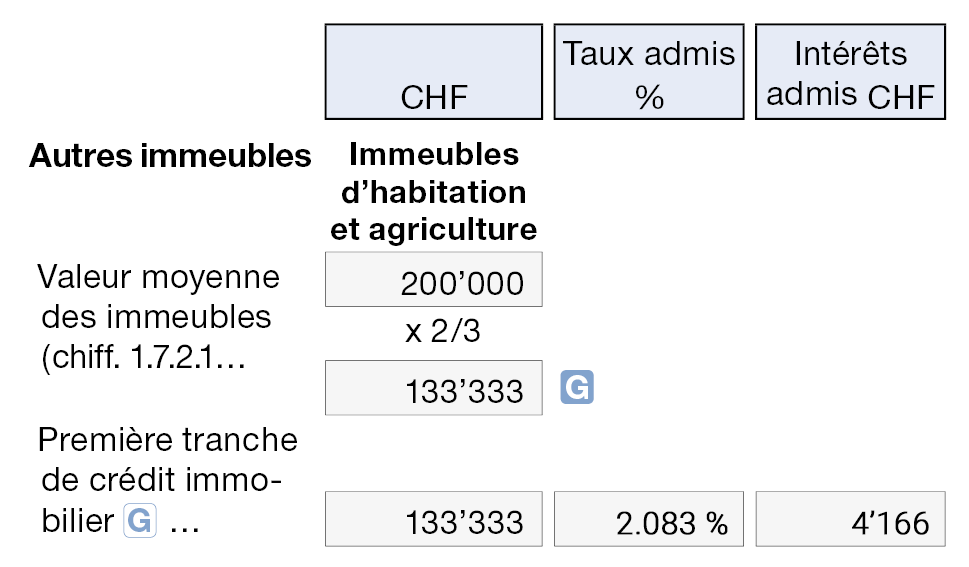

2.2 Crédits immobiliers

Tout d'abord, reportez, le cas échéant :

- le montant du chiffre 1.7.2.1 (4e colonne) de l'annexe G au chiffre 2.2.1.1 (1ère case)

- le montant du chiffre 1.7.1.1 (4e colonne) de l'annexe G au chiffre 2.2.2.1 (1ère case)

- le montant du chiffre 1.7.2.2 (4e colonne) de l'annexe G au chiffre 2.2.1.1 (2e case)

- le montant du chiffre 1.7.1.2 (4e colonne) de l'annexe G au chiffre 2.2.2.1 (2e case)

Veuillez ensuite vous référer aux explications données dans l’annexe G, ainsi qu’à celles qui suivent.

Taux admis

Les taux d’intérêt généralement admis sur les dettes en francs suisses ressortent des lettres-circulaires de l’AFC "taux d’intérêt admis fiscalement sur les avances ou les prêts en francs suisses", disponibles sur Internet (www.estv.admin.ch).

|

|

Année civile 2024 |

Année civile 2023 |

||

|

Crédits immobiliers |

||||

|

|

Immeubles d'habitation et agriculture |

Industrie, arts et métiers |

Immeubles d'habitation et agriculture |

Industrie, arts et métiers |

|

Autres immeubles |

||||

|

sur un crédit immobilier égal à la première hypothèque, soit sur une première tranche correspondant aux 2/3 de la valeur vénale de l’immeuble; |

2.25 % |

2.75 % |

2.25 % |

2.75 % |

|

solde, jusqu’à concurrence de maximum 80% de la valeur vénale de l’immeuble. |

3 % |

3.5 % |

3 % |

3.5 % |

|

Villas, PPE, maisons vacances, terrains à bâtir ou immeubles d’exploitation |

||||

|

sur un crédit immobilier égal à la première hypothèque, soit sur une première tranche correspondant aux 2/3 de la valeur vénale de l’immeuble; |

2.25 % |

2.75 % |

2.25 % |

2.75 % |

|

solde, jusqu’à concurrence de maximum 70% de la valeur vénale de l’immeuble. |

3 % |

3.5 % |

3 % |

3.5 % |

|

Crédits d’exploitation |

||||

|

a) jusqu’à et y compris CHF 1 mio |

||||

|

Commerce et industrie |

3.75 % |

3.75 % |

||

|

Holdings et sociétés de gérance de fortune |

3.25 % |

3.25 % |

||

|

b) au-dessus de CHF 1 mio |

|

|||

|

Commerce et industrie |

2 % |

2.25 % |

||

|

Holdings et sociétés de gérance de fortune |

1.75 % |

2 % |

||

Si les dettes ont été contractées en devises et monnaies étrangères, les taux d’intérêt ci-dessus doivent être remplacés par les taux ressortant de la lettre-circulaire de l’AFC "taux d’intérêt admis fiscalement sur les avances ou les prêts en monnaies étrangères", pour autant que ces derniers taux soient supérieurs aux taux maximums admis sur les dettes contractées en francs suisses.

Lorsque l’exercice commercial clos en 2024 chevauche l’année civile 2023 ou que celui-ci n’a pas une durée de 360 jours, les taux admis de l’année 2023 doivent être appliqués pour la portion de l’exercice commercial couvrant l’année civile 2023, soit:

[ (Taux admis 2023 x nombre de jours couvrant l’année civile 2023) + (Taux admis 2024 x nombre de jours couvrant l’année civile 2024) ] / nombre de jours de l’exercice commercial (période fiscale).

|

Exemple |

|

Exercice commercial (période fiscale): 1er juillet 2023 au 30 juin 2024. [ (2.25% x 180) + (2% x 180) ] / 360 = 2.125% |

|

Exemple |

|

Exercice commercial (période fiscale): 1er juillet 2023 au 31 décembre 2024. [ (2.25% x 180) + (2% x 360) ] / 540 = 2.083% |

Intérêts admis

Si l’exercice commercial (période fiscale) n’a pas une durée de 360 jours, il convient de procéder à un calcul prorata temporis des intérêts admis, soit:

(Dettes moyennes x taux admis) / 360 x nombre de jours de l’exercice commercial.

|

Exemple |

|

Exercice commercial (période fiscale): 1er juillet 2023 au 31 décembre 2024 |

|

|

|

Intérêts admis: (CHF 133’333 x 2.083%) / 360 x 540 = CHF 4’166 |

2.3 Crédits d'exploitation

Indiquez tout d'abord, en cochant la case qui convient, le domaine d'activité de votre société (commerce et industrie ou holdings et sociétés de gérance de fortune).

Sous chiffre 2.3.1, reportez le montant du chiffre 2.1.3.

Sous chiffre 2.3.2, indiquez la somme des montants des chiffres 2.2.1.4 (1ère et 2e cases) et 2.2.2.4 (1ère et 2e cases).

Soustrayez le montant du chiffre 2.3.1 par celui du chiffre 2.3.2, puis répartissez le résultat entre la partie jusqu'à et y compris CHF 1 million (chiffre 2.3.3.1) et, le cas échéant, la partie au-dessus de CHF 1 million (chiffre 2.3.3.2).

Pour la détermination des taux d'intérêts admis applicables à ces parts de crédits d'exploitation, veuillez vous référer aux indications et au tableau qui figurent plus haut au point 2.2 Crédits immobiliers.

2.4 Intérêts admis sur les dettes moyennes envers les actionnaires, les associés, les personnes proches (physiques ou morales) et les filiales

La somme des intérêts admis au chiffre 2.2 (pour chacune des deux catégories à la fin de cette rubrique) ainsi qu'aux chiffres 2.3.3.1 et 2.3.3.2 permet de déterminer les intérêts admis sur les dettes moyennes envers les actionnaires, les associés, les personnes proches (physiques ou morales) ainsi que les filiales. Indiquez ce montant au chiffre 2.4.

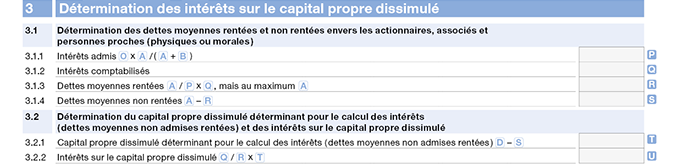

3. Détermination des intérêts sur le capital propre dissimulé

3.1 Détermination des dettes moyennes rentées et non rentées envers les actionnaires, associés et personnes proches (physiques ou morales)

Veuillez vous référer aux explications données dans l’annexe G, ainsi qu’à celle qui suit.

3.1.2 Intérêts comptabilisés

Reportez les intérêts afférents aux dettes moyennes envers les actionnaires, associés et personnes proches (physiques ou morales) ressortant de l’annexe B (chiffres 1.2.1 et 1.2.3, si certaines dettes envers les tiers sont garanties par les actionnaires, associés et personnes proches).

3.2 Détermination du capital propre dissimulé déterminant pour le calcul des intérêts (dettes moyennes non admises rentées) et des intérêts sur le capital propre dissimulé

Veuillez vous référer aux explications données dans l’annexe G.

4. Détermination du taux d’intérêt effectif sur les dettes moyennes totales admises

4.1 Intérêts comptabilisés sur les dettes moyennes totales admises

Veuillez vous référer aux explications données dans l’annexe G, ainsi qu’à celle qui suit.

4.1.2 Intérêts comptabilisés sur les dettes moyennes envers les filiales

Reportez les intérêts afférents aux dettes moyennes envers les filiales de l’annexe B (chiffre 1.2.2).

4.2 Dettes moyennes totales admises

Veuillez vous référer aux explications données dans l’annexe G.

4.3 Taux d’intérêt effectif sur les dettes moyennes totales admises

Veuillez vous référer aux explications données dans l’annexe G.

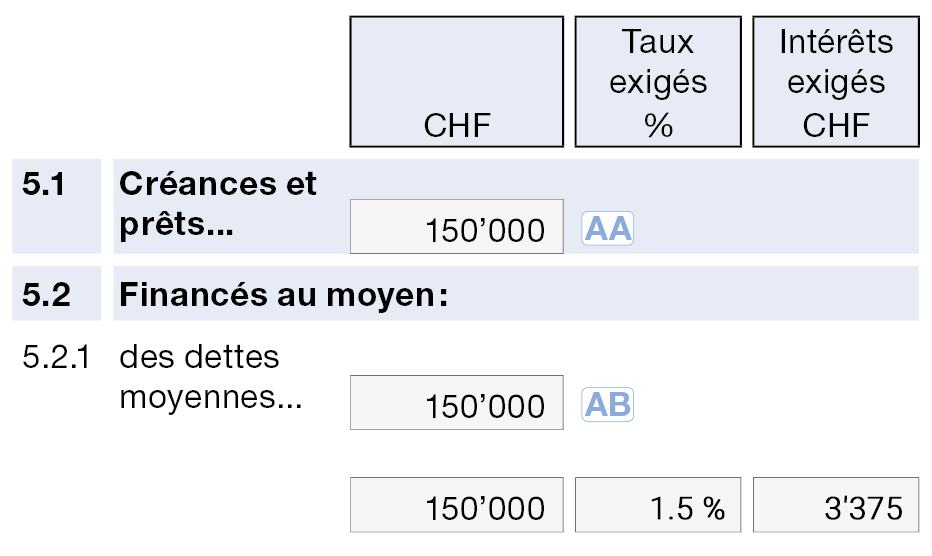

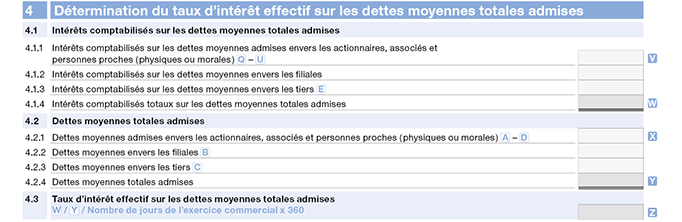

5. Détermination des intérêts insuffisants (insuffisance de marge) sur les créances et prêts aux actionnaires, associés, personnes proches (physiques ou morales) et sociétés du groupe

Veuillez vous référer aux explications données dans l’annexe G, ainsi qu’à celles qui suivent.

Taux exigés

Les taux d’intérêt généralement exigés sur les créances et prêts en francs suisses ressortent des lettres-circulaires de l’AFC "taux d’intérêt admis fiscalement sur les avances ou les prêts en francs suisses", disponibles sur Internet (www.estv.admin.ch).

|

|

Année civile 2024 |

Année civile 2023 |

|

Créances et prêts |

||

|

Financés au moyen des fonds propres et si aucun intérêt n’est dû sur du capital étranger. |

1.5 % |

1.5 % |

|

Financés au moyen de fonds étrangers |

||

|

propres charges + (jusqu’à et y compris CHF 10 mios) |

0.5% |

0.5% |

|

propres charges + (au dessus de CHF 10 mios) |

0.25% |

0.25% |

|

mais au moins |

1.5 % |

1.5 % |

Si les créances et prêts ont été accordés en devises et monnaies étrangères, les taux d’intérêt ci-dessus doivent être remplacés par les taux ressortant de la lettre-circulaire de l’AFC "taux d’intérêt admis fiscalement sur les avances ou les prêts en monnaies étrangères" pour autant que ces derniers taux soient supérieurs aux taux minimums exigés sur les avances et prêts contractés en francs suisses.

Lorsque l’exercice commercial clos en 2024 chevauche l’année civile 2023 ou que celui-ci n’a pas une durée de 360 jours, les taux exigés de l’année 2023 doivent être appliqués pour la portion de l’exercice commercial couvrant l’année civile 2024, soit:

[(Taux exigé 2023 x nombre de jours couvrant l’année civile 2023) + (Taux exigé 2024 x nombre de jours couvrant l’année civile 2024)] / nombre de jours de l’exercice commercial.

|

Exemple |

|

Exercice commercial (période fiscale): 1er juillet 2023 au 30 juin 2024. [(1.5 % x 180) + (1.5 % x 180) ] / 360 = 1.5 % |

|

Exemple |

|

Exercice commercial (période fiscale): 1er juillet 2023 au 31 décembre 2024. [(1.5 % x 180) + (1.5 % x 360)] / 540 = 1.5 % |

Intérêts exigés

Si l’exercice commercial (période fiscale) n’a pas une durée de 360 jours, il convient de procéder à un calcul prorata temporis des intérêts exigés, soit:

(Créances et prêts moyens x taux exigé) / 360 x nombre de jours de l’exercice commercial.

|

Exemple |

|

Exercice commercial (période fiscale): 1er juillet 2023 au 31 décembre 2024 |

|

|

|

Intérêts exigés: (CHF 150’000 x 1.5 %) / 360 x 540 = CHF 3'375 |

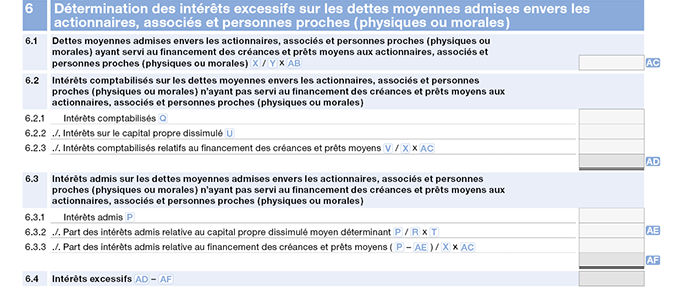

6. Détermination des intérêts excessifs sur les dettes moyennes admises envers les actionnaires, associés et personnes proches (physiques ou morales)

Veuillez vous référer aux explications données dans l’annexe G.

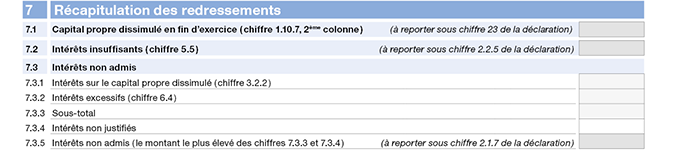

7. Récapitulation des redressements

Veuillez vous référer aux explications données dans l’annexe G, ainsi qu’à celle qui suit.

7.3.4 Intérêts non justifiés

Indiquez les intérêts des dettes qui ne sont pas justifiées. Pour que les dettes soient justifiées, l’identité du créancier et son domicile doivent être indiqués clairement dans l’annexe B.